Unterbewertete Aktien finden

So finden Sie gute und günstige unterbewertete Aktien!

Unterbewertete Aktien zeigen einen höheren Fair Value als momentanen Börsenpreis. Aber wie können Sie schnell und einfach unterbewertete Aktien finden? Auf dieser Website haben wir uns zur obersten Aufgabe gemacht jene unterbewerteten Aktien schnell und einfach ausfindig zu machen. Sie können entweder die Finanzdaten der Unternehmen selbst suchen und in unsere kostenlosen Online Rechner einsetzen oder unsere Premium Tools verwenden, in denen wir alle Daten zu mehr als 45.000 Aktien weltweit laden, weiterverarbeiten und übersichtlich darstellen.

Google - Suche

Geschäftsbericht

Kennzahlen - Suche

So finden auch Sie unterbewertete Aktien:

In diesem Artikel zeigen wir Ihnen, wie Sie einfach und schnell günstige und unterbewertete Aktien finden. Mit den folgenden Tools und Metriken kann jeder gute unterbewertete Aktien finden. Außerdem geben wir Ihnen Anleitungen, wie Sie unterbewertete Aktien selbst finden können oder unser Premium Tool anwenden um noch einfacher unterbewertete Aktien zu finden. Finden Sie unterbewertete Aktien durch fundamentale Aktienanalyse oder durch die automatische Datenverarbeitung mit dem Fairvalue-Calculator Premium Tools.

Eigentlich wollen wir alle dasselbe: Eine Aktie finden, die an sich mehr wert ist, als sie aktuell kostet und dann ein Kursfeuerwerk zündet. Wie schön wäre das Gefühl, dieses Feuerwerk vorherzusagen? Nicht nur der finanzielle Gewinn, sondern auch das „auf das richtige Pferd zu setzen“ gibt uns Genugtuung. Mir geht es zumindest so! Leider hat niemand diese magische Glaskugel, die immer recht hat. Aber es gibt bestimmte Eigenschaften, die uns Hinweise darauf geben, ob eine Aktie aktuell unterbewertet, also günstig oder überbewertet teuer ist.

Darüber hinaus gibt es lange Studien zu verschiedenen Kennzahlen und wie sie sich auf zukünftige Aktienkurse auswirken. Lesen Sie mehr über unsere Statistiken und Studien.

Fundamentale Aktien Analyse

Um unterbewertete Aktien zu identifizieren, muss man einen Blick in die Bücher und Fundamentaldaten der Aktiengesellschaften werfen. Jede Aktiengesellschaft veröffentlicht Quartalsberichte und einmal zum Jahresende die Jahresberichte, die Aufschluss über den finanziellen Erfolg des Unternehmens geben.

Diese Berichte umfassen die Bilanz, die Gewinn- und Verlustrechnung und einen Lagebericht. Die meisten Geschäftsberichte sind auf der Homepage der Aktiengesellschaft unter dem Reiter „Investors Relations“ zu finden. „Aber keine Sorge! Sie müssen kein vollständiges BWL-Studium absolvieren, um unterbewertete Aktien zu identifizieren!“ Die Informationen aus den Geschäftsberichten werden in der „fundamentalen Aktienanalyse“ verarbeitet, um Rückschlüsse darauf zu ziehen, ob eine Aktie unterbewertet oder zu teuer ist.

Die Kennzahlen und Daten der Geschäftsberichte, die in der fundamentalen Aktienanalyse verwendet werden, sind übersichtlich auf Finanzportalen im Internet zu finden.

Yahoo Finance ist ein Finanzportal auf dem Sie entweder nach dem Namen der Aktie oder direkt nach der Aktie über ihre Nummer (WKN / ISIN-Nummer) suchen können. Dann sollten Sie nach einem Reiter „Fundamentalanalyse“, „Fundamentale Kennzahlen“ oder „GUV“ suchen. Auf dieser Unterseite der Aktien finden Sie alle Daten, die wir benötigen, um unterbewertete Aktien zu finden. Die wichtigsten Kennzahlen und Kennzahlen wurden bereits auf Yahoo Finance berechnet.

Alternativ zur eigenen Finanzdaten Recherche bieten wir ergänzend zu den Onlinerechnern ein Premium Tool in dem alle Daten zu mehr als 45.000 Aktien automatisch berechnet und übersichtlich dargestellt werden.

So erkennen Sie unterbewertete Aktien:

Anhand von Fundamentaldaten und Kennzahlen lässt sich abschätzen, ob eine Aktie unterbewertet oder teuer ist. Nachfolgend finden Sie die wichtigsten Kennzahlen und Kennziffern. Jede dieser Kennzahlen hat Vor- und Nachteile und eine gemeinsame Bewertung der jeweiligen Kennzahlen ist sinnvoll. Um Ihnen aufzuzeigen, welche Kennzahlen wirklich aussagekräftig sind, um unterbewertete Aktien zu finden und mehr Rendite zu erzielen, haben wir jede Kennzahl unter die Lupe genommen und die resultierenden Überrenditen für Sie zusammengefasst. Wir haben zu den wichtigsten Kennzahlen jeweils Onlinerechner auf dieser Seite zur Verfügung gestellt um jede finanzielle Kennzahl berechnen zu können.

Kurs Gewinn Verhältnis (KGV):

KGV: Verhältnis zwischen dem aktuellen Aktienkurs und dem Gewinn des Unternehmens.

Berechnung KGV: Aktienkurs / (Gewinn / Anzahl der ausgegebenen Aktien)

Zielwert / Durchschnittswert KGV: Das durchschnittliche KGV der größten Aktien aus Deutschland und den USA liegt im Durchschnitt über 30 Jahre zwischen 15 und 20. Je niedriger das KGV einer Aktie, desto wahrscheinlicher ist die Aktie unterbewertet.

Wissenschaftlicher Nachweis: Shiller zeigt, dass die erwartete Aktienrendite umso höher ist, je niedriger das KGV ist. Seit 1890 haben Aktien mit niedrigeren Kurs-Gewinn-Verhältnissen höhere Renditen erzielt. (Robert Schiller, John Campbell 1988)

Hinweis: Der Gewinn einer Aktiengesellschaft kann stark schwanken und durch buchhalterische Tricks verfälscht werden. Daher sollte man Mittelwerte und längere Beobachtungszeiträume verwenden.

Kurs Buchwert Verhältnis (KBV):

KBV: Verhältnis des Börsenkurses einer Aktie zu ihrem Buchwert.

Berechnung KBV: (Aktienkurs * Anzahl der ausgegebenen Aktien) / Eigenkapital

Zielwert/Durchschnittswert KBV: Ein P/B von weniger als 1-3 weist auf ein unterbewertetes Unternehmen hin.

Wissenschaftlicher Nachweis: Aktien mit niedrigem Kurs-Buchwert-Verhältnis schlagen Aktien mit hohem Kurs-Buchwert-Verhältnis um durchschnittlich 7 % pro Jahr und den Gesamtmarkt um 2,7 % pro Jahr. (Ferner: Fama und French, Querschnitt erwarteter Renditen, 1992 „Das KBV ist die beste Kennzahl zur Erklärung zukünftiger Aktienrenditen“.)

Tipp: Diese und weitere Kennzahlen erhalten Sie für unzählige Aktien mit unserem Premium-Tool im Fair Value Calculator. Mit wenigen Klicks finden Sie unterbewertete Aktien auf den jeweiligen Aktienunterseiten und erstellen sich Ihr eigenes Musterdepot nach der Fair-Value-Strategie.

Kurs Cashflow Verhältnis (KCV):

KCV: Verhältnis des Marktpreises einer Aktie zu ihrem Cashflow.

Berechnung KCV: Aktienkurs / (Cashflow / Anzahl der ausgegebenen Aktien)

Zielwert / Durchschnittswert: Der durchschnittliche P/CF liegt ebenso wie das KGV zwischen 15 und 20. Je niedriger der P/CF der Aktie, desto besser.

Wissenschaftlicher Nachweis: Aktien mit niedrigem P/CF können Aktien mit hohem P/CF um durchschnittlich 13 % übertreffen. Aktien mit niedrigem P/CF schlagen den Markt im Durchschnitt jährlich um etwa 4 %. (Barclays-Forschung)

Hinweis: Cashflow ist das Geld, das das Unternehmen tatsächlich aus Gewinnen hat, um zu arbeiten und zu investieren. Im Vergleich zur Betrachtung des Gewinns ist der Cashflow aussagekräftiger.

Eigenschaften einer unterbewerteten Aktie:

Neben dem KGV, KCV und dem KBV gibt es weitere wissenschaftlich belegte Merkmale bei unterbewerteten Aktien. Folgende „Auffälligkeiten“ bei Aktien versprechen langfristigen Aktienanlegern sogenannte „Renditeprämien“. Hier eine Auflistung der Eigenschaften von Aktien, die über Jahrzehnte mehr Rendite versprechen:

Small Cap Prämie:

Die Small-Cap-Prämie ist ein gut dokumentiertes Phänomen im Finanzbereich, wo sich Small-Cap-Aktien langfristig tendenziell besser entwickeln als Large-Cap-Aktien. In der fundamentalen Aktienanalyse wird die Small-Cap-Prämie häufig als Grundlage für Anlageentscheidungen verwendet, da sie darauf hindeutet, dass Small-Cap-Aktien höhere Renditen bieten können als Large-Cap-Aktien. Es gibt mehrere Gründe, warum die Small-Cap-Prämie existiert.

Einer der Hauptgründe ist, dass Small-Cap-Unternehmen mehr Wachstumsspielraum haben, da sie weniger ausgereift sind und einen geringeren Marktanteil haben. Darüber hinaus sind Small-Cap-Aktien oft weniger bekannt und werden von Analysten weniger häufig verfolgt, was zu Ineffizienzen auf dem Markt führen kann, die von informierten Anlegern ausgenutzt werden können.

Auf Aktien im steigenden Trend setzen:

Aktien, die in der Vergangenheit gut gelaufen sind, werden sich auch in Zukunft gut entwickeln. (Returns to Buying Winners and Sell Losers, Tobias Thejll and References in this thesis.) Das klingt zunächst etwas banal und ist eigentlich genau das, wovor gewarnt wird, frei nach dem Motto: „Nur weil die Aktie gestiegen ist, heißt das noch lange nicht dass das weiter steigt!“ Doch genau das scheint nicht zu stimmen, denn Studien zeigen, dass der historische Kurs einen Einfluss auf den zukünftigen Kurs hat. Es lohnt sich also, einen Blick auf die historische Kursentwicklung zu werfen, um zu sehen, ob sich eine Aktie positiv entwickelt. Dabei ist zu beachten, dass Aktien, die besonders stark gestiegen sind, in der Folge während einer Rezession auch stark fallen können.

Value Prämie:

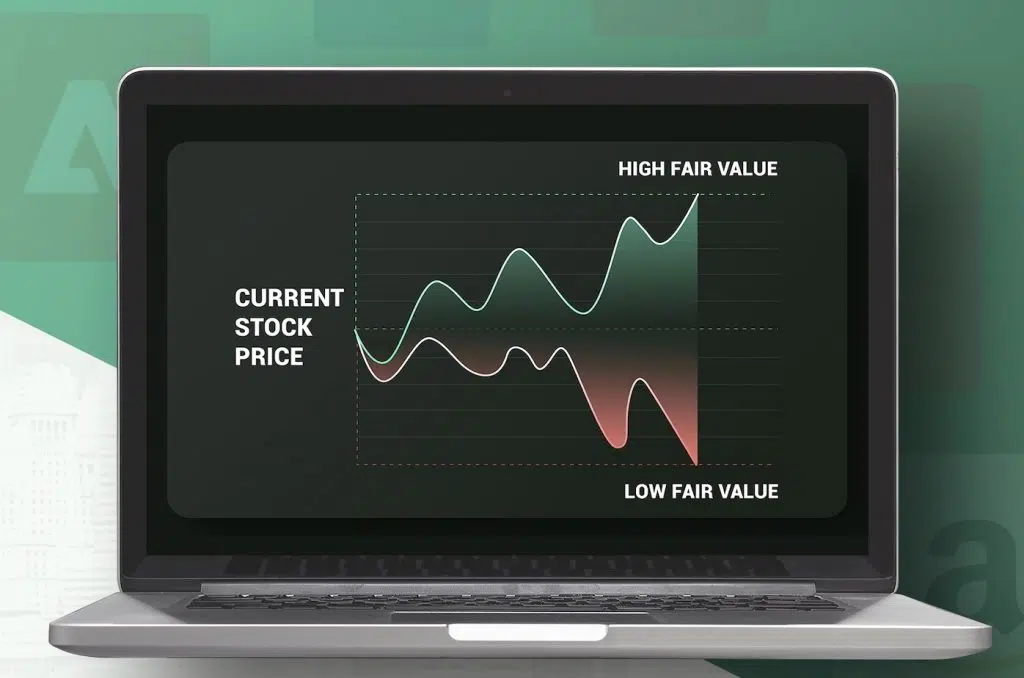

Durch die Kombination der fundamentalen Kennzahlen lässt sich ein ungefährer wahrer Wert eines Unternehmens ermitteln. Mit dem Fair Value Calculator können Sie den ungefähren wahren Wert einer Aktie ermitteln. Die Value-Prämie basiert auf der Annahme, dass der Markt bestimmte Aktien „übersieht“. Durch Verzerrungen und Übertreibungen kommt es an der Börse zu ständigen Kursschwankungen, die der intelligente Anleger durch die Value-Prämie ausnutzen kann. Um von der Value-Prämie zu profitieren, muss man Aktien finden, die tatsächlich mehr wert sind, als sie aktuell kosten.

Der einfachste Weg unterbewertete Aktien zu finden:

Unterbewertete Aktien einfach auflisten lassen: Der Fair Value Calculator ist ein Fundamentalanalyse-Tool, das durch die Kombination der wichtigsten fundamentalen Kennzahlen den wahren Wert jeder Aktie errechnet. Der Nutzer muss dann nur noch nach Aktien suchen, deren innerer wahrer Wert (Fair Value) höher ist als der aktuelle Börsenkurs.

Eine lange Haltedauer zeigt, dass solche Fair-Value-Aktien mehr Rendite bringen als der Markt oder überbewertete Aktien. Der Fair Value Calculator ist ein einfacher, aber effektiver Weg, um unterbewertete Aktien zu finden. Natürlich ersetzt der Fair-Value-Rechner keine umfassende professionelle Analyse einer Aktie. Aber die Chancen stehen gut, dass Sie auf ein unterbewertetes Schnäppchen stoßen.

Haben Sie eine Aktie gefunden, sehen Sie auf der Unterseite der Aktie alle Kennzahlen, die wir Ihnen präsentiert haben. Zudem sind die Ziele direkt neben den Kennzahlen zu finden und auch ein Branchenvergleich ist möglich. Nach Auswahl der relevanten Branchen färben sich die Kennzahlen grün oder rot, je nachdem ob das Unternehmen besser oder schlechter abschneidet als der Branchendurchschnitt. Neben dem Premium Tool stehen auch kostenlose Rechner zur Verfügung, mit denen anhand der entsprechenden fundamentalen Kennzahlen ein ungefährer fairer Wert der Aktie errechnet werden kann.

Jetzt unterbewertete Aktien finden!

100% Zufriedenheit. 0% Risiko. Immer kündbar.