Dividendenrendite Rechner

Die Höhe der Dividende im Verhältnis zum Aktienpreis.

Fürgen Sie die gesamten jährlichen ausgeschütteten Dividenden und den aktuellen Aktienpreis in diesen Rechner ein und erhalten Sie die aktuelle Dividendenrendite. Dividenden und der aktuellen Aktienkurs können über eine Google Suche, im Geschäftsbericht auf der Unternehmens Homepage unter „Investors Relations“ oder auf einschlägigen Aktien-Portalen gefunden werden.

In unserem Premium Tool werden eine Vielzahl verschiedener Bewertungsmodelle angewandt und die erforderlichen Daten automatisch geladen.

Was ist die Dividendenrendite?

Die Dividendenrendite ist eine Finanzkennzahl, die die Höhe der von einem Unternehmen gezahlten Dividende pro Aktie geteilt durch den Markt- oder Handelspreis dieser Aktie angibt. Es ist ein Indikator für die Rentabilität und die Cashflow-Stärke des Unternehmens, die es dann an seine Eigentümer, auch Aktionäre genannt, weitergibt.

Sie ist eine wichtige Kennzahl, um die Stabilität und Stärke des Unternehmens innerhalb seiner Branche zu messen, wobei starke und reife Unternehmen im Vergleich zu ihren weniger starken Konkurrenten eine höhere Dividendenrendite aufweisen. Es ist auch ein Indikator für die Ideen oder das Fehlen von Ideen des Unternehmens, um sein Kapital sinnvoll einzusetzen.

Die Dividendenrendite wird zwar nicht direkt zur Bewertung von Unternehmen wie andere Finanzkennzahlen verwendet, ist aber dennoch eine wichtige Kennzahl, die es zu berechnen und zu bewerten gilt, um Unternehmen je nach Anlageziel und Verhaltensneigung in die engere Wahl zu ziehen und herauszufiltern. Lassen Sie uns versuchen, dieses Verhältnis anhand einiger branchenweiter Beispiele zu verstehen.

Dividendenrendite Tool 45.000 Aktien weltweit:

Im Premium Tool analysieren wir täglich mehr als 45.000 Aktien auf deren Dividendenrendite und setzen diese ins Verhältnis zum restlichen Markt und der Branche. Aktien mit höherer Dividendenrendite gelten als attraktiver. Hier am Beispiel des australischen Bergbau Spezialisten Fortescue Metals die Dividendenrendite Analyse aus dem Fair Value Calculator Tool:

Formel Dividendenrendite:

Dividendenrendite: (Jährlicher Gesamtdividendenbetrag pro Aktie / Aktienkurs) * 100

oder

Dividendenrendite: (Jährlicher Gesamtdividendenbetrag / Marktkapitalisierung) * 100

Der gezahlte Gesamtbetrag der jährlichen Dividende ist der Kapitalflussrechnung zu entnehmen. Die Gesamtzahl der Aktien ist der Gewinn- und Verlustrechnung zu entnehmen. Einige Unternehmen zahlen eine vierteljährliche Dividende. Man kann es annualisieren, indem man den Durchschnitt der für alle Quartale des Geschäftsjahres gezahlten Dividenden nimmt und mit 4 multipliziert.

Dies gilt nur, wenn das Unternehmen eine gleichmäßige vierteljährliche Dividende zahlt, was bei Versorgungsunternehmen und Real Estate Investment Trusts (REITs) der Fall ist. Für diejenigen, die eine kleine vierteljährliche Dividende und eine große jährliche Dividende zahlen, müssen Sie nur die Summe des Vorjahres berücksichtigen. Letztendlich sind Berechnungen der Dividendenrendite oft fehleranfällig und wir werden diese Nachteile im weiteren Verlauf im Detail untersuchen.

Die Aktionäre eines Unternehmens sind die Eigentümer dieses Unternehmens. Als solche haben sie ein Recht auf die von diesem Unternehmen erzielten Gewinne. Dividenden sind ein Mittel, um diese Gewinne an die Eigentümer/Aktionäre auszuschütten. Ein Unternehmen braucht aber auch Geld, um zu wachsen, und dieses Geld kommt auch aus den Gewinnen. Daher wird einberufen, um zu entscheiden, wie viel Anteil des Gewinns an die Aktionäre ausgeschüttet und wie viel einbehalten werden soll.

Diese Entscheidung hängt von den Wachstumschancen ab, die dem Unternehmen zur Verfügung stehen. Die Unternehmensleitung entscheidet in Abstimmung mit dem Vorstand, ob die neuen Möglichkeiten weiterverfolgt oder der überschüssige Gewinn an die Aktionäre abgeführt werden soll.

Aus Sicht der Aktionäre ist die Dividendenrendite ein Teil der Renditen, die sie aus ihren Investitionen erwarten können. Für unsere Anleger, die mit der Anlage in festverzinsliche Wertpapiere wie Anleihen, Bankeinlagen oder Einlagenzertifikate vertraut sind, erhalten Anleger in festverzinsliche Wertpapiere einen Zins auf ihre Anlage, der als Rendite bezeichnet wird. Dies ist ihre Kapitalrendite. In ähnlicher Weise ist die Dividende für einen Aktionär eine Kapitalrendite und die prozentuale Rendite wird als Dividendenrendite bezeichnet.

Im Gegensatz zu festverzinslichen Wertpapieren ist die Dividendenrendite jedoch weder festgelegt noch garantiert. Im Allgemeinen werden Dividenden von den Unternehmen gezahlt, die Gewinne erzielen, und werden aus diesen Gewinnen ausgezahlt. Ausnahmefälle gibt es immer dann, wenn ein Unternehmen trotz Verlust Dividende ausgeschüttet oder sich zur Zahlung dieser Dividende verschuldet hat. Diese Aktivitäten sind rote Fahnen und Investoren müssen tief in die Finanzen und Operationen des Unternehmens eintauchen und die Entwicklungen im Unternehmen genau beobachten.

In den meisten Fällen werden Dividenden jedoch von profitablen Unternehmen gezahlt, und höhere Dividenden sind Indikatoren für große Unternehmen mit großen Gewinnen. Dies bedeutet jedoch nicht, dass alle profitablen Unternehmen eine Dividende ausschütten.

Die Dividende wird von Fall zu Fall entschieden, und als Anleger müssen Sie Unternehmen, die eine Dividende zahlen oder nicht zahlen, auch von Fall zu Fall bewerten. Kleine Unternehmen können Dividenden ausschütten und große Unternehmen nicht. Stabile, ausgereifte Unternehmen können sich auszahlen, profitable, aber wachsende Unternehmen möglicherweise nicht. Man kann Unternehmen nicht herausfiltern, nur weil sie eine Dividende zahlen oder nicht, oder sie aus den gleichen Gründen einbeziehen. Wenn das betreffende Unternehmen keine Dividende zahlt, prüfen Sie, warum es dies nicht tut. Vielleicht hat es eine Wachstumschance oder eine Übernahme im Sinn. Bewerten Sie auf ähnliche Weise, ob das Unternehmen eine Dividende ausschüttet.

Warum zahlt es eine Dividende, wenn eine Gelegenheit besteht? Ist das das Geld nicht wert? Dividenden sollten im Idealfall der letzte Ausweg für ein Unternehmen sein. Das Konzept der Kapitalrendite kommt ins Spiel. Für z.B. ein Unternehmen erwirtschaftet eine Rendite von 15 % auf sein eingesetztes Kapital (Schulden + Eigenkapital). Es muss weiterhin Geld einsetzen, um seine Einnahmen um 15 % zu steigern, um seine Rendite aufrechtzuerhalten. Dieses Kapital über Dividenden zu verschenken, anstatt es in Richtung Gewinnsteigerung zu lenken, nimmt den Aktionären das Aktienkurswachstum weg. Die meisten Aktionäre reinvestieren die Dividende nicht in Aktien und entscheiden sich stattdessen dafür, sie auszugeben oder in Anlagen mit geringer Rendite wie Anleihen zu investieren.

Das ist so gut wie Geld zu verlieren, weil Sie Geld von einem Vermögenswert mit hoher Rendite wegnehmen, um in einen Vermögenswert mit niedriger Rendite zu investieren. Dividenden haben jedoch ihre Vorteile, auf die wir im Folgenden eingehen werden.

Vorteile:

Dividenden sind eine Möglichkeit, aus Ihren Anlagen ein regelmäßiges Einkommen zu erzielen, ohne den Vermögenszuwachs zu beeinträchtigen. Festverzinsliche Wertpapiere wie Anleihen bieten Ihnen ein regelmäßiges Einkommen, haben jedoch keine Wertsteigerung und Ihr Geld verliert durch die Inflation an Wert.

Wer den Verwüstungen der Inflation entkommen und gleichzeitig ein halbwegs regelmäßiges Einkommen erzielen möchte, kann in Aktien mit hoher Dividendenrendite investieren. Dividenden erhöhen auch die Rendite für die Anleger. Laut diesem Papier trugen Dividenden von 1930 bis 2020 zu etwa 41 % der Renditen des S&P 500 bei.

Dies ist insofern von Bedeutung, als die Hälfte der Rendite eines Anlegers aus Dividenden stammt. Wie wir bereits besprochen haben, sind Dividenden jedoch nicht garantiert, und Anleger müssen die in Betracht gezogenen Unternehmen sorgfältig bewerten, um regelmäßige Dividenden sicherzustellen. Eine Möglichkeit dazu ist ein Blick auf die längere Dividendenhistorie des Unternehmens.

Dividendenrenditen sind oft sektorspezifisch, d. h. einige Sektoren weisen im Durchschnitt höhere und andere niedrigere Renditen auf. Große stabile, nicht zyklische Unternehmen haben in der Regel eine hohe Dividendenrendite und schütten regelmäßig Dividenden aus.

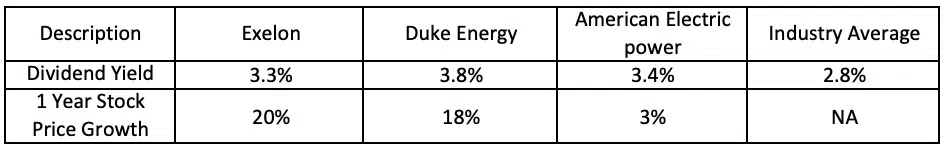

Versorgungsunternehmen weisen aufgrund ihrer Natur vorhersehbarer Cashflows tendenziell auch eine hohe Dividendenrendite auf und bieten regelmäßige Dividendenzahlungen. Um sicherzugehen, müssen Anleger mindestens 10-15 Jahre Dividendenhistorie zurückblicken, um zu sehen, ob das Unternehmen eine regelmäßige Dividende gezahlt hat.

Das Unternehmen hätte die Dividenden jedes Jahr erhöhen sollen, aber selbst wenn diese Erhöhung in einigen Jahren ausgeblieben ist, sollte die Dividende selbst nicht fehlen. Eine ununterbrochene Dividendenzahlungshistorie sorgt für eine hohe Wahrscheinlichkeit, dass das Unternehmen ausnahmslos weiterhin Dividenden zahlt und diese möglicherweise sogar erhöht. Betrachten wir den Versorgungssektor speziell bei Stromübertragungsunternehmen und deren Dividendenrendite.

Alle Stromübertragungsunternehmen haben hohe Dividendenrenditen. Das liegt daran, dass das Geschäft ziemlich stabil ist und keinen Nachfrageschwankungen unterliegt. Die Menschen werden weiterhin unabhängig von Jahreszeiten und Wetter Strom verbrauchen.

Heizung im Winter und Klimaanlage im Sommer sind üblich, ebenso wie die Verwendung von elektrischem Licht, Warmwasserbereitern und anderen Geräten. Der größte Kostenfaktor für Elektrizitätsunternehmen ist die Infrastruktur, die, sobald sie einmal vorhanden ist, nur noch regelmäßig gewartet werden muss. Die Betriebs- und Wartungskosten sind ebenfalls fest und vorhersehbar. Der Sektor ist stark reguliert und die Preise sind festgelegt. Unternehmen haben in der Region, in der sie tätig sind, in der Regel ein Monopol, d.h. sie sind die einzigen Stromlieferanten in dieser Region, also kein Wettbewerb.

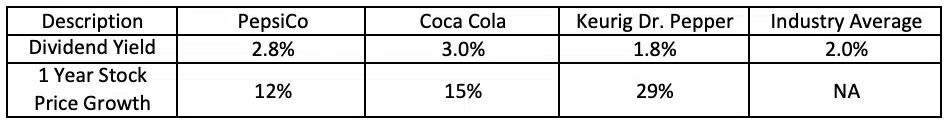

All dies trägt zu einem Unternehmen bei, das mit hoher Wahrscheinlichkeit regelmäßig Dividenden ausschütten wird. Wie wir jedoch bereits besprochen haben, ist die Dividendenrendite weder ein Indikator für die Performance noch eine Möglichkeit, Unternehmen zu bewerten, die für Wachstum geeignet sind. Ein weiterer Sektor mit stabiler Nachfrage, vorhersehbarem Wachstum und einer duopolistischen Industrie ist die Getränkeindustrie.

Nachteile:

Auf was Sie bei der Dividendenrendite achten sollten:

Eine hohe Dividendenrendite fügt einem Aktienportfolio einen Stabilitätsfaktor hinzu und bietet eine Quelle regelmäßiger Einnahmen. Als solche sollten sie Teil Ihres Portfolios sein, insbesondere für diejenigen, die kurz vor dem Ruhestand stehen und ein Portfolio dafür planen.

Für junge Anleger ist es besser, Geld in schnell wachsende Unternehmen zu investieren als Dividenden zahlende Unternehmen, da Dividenden zahlende Unternehmen nicht gleichbedeutend mit Wachstum sind. Hohe Dividendenrenditen sollten nicht zum Nennwert genommen werden. Es ist festzustellen, dass die Dividendenrendite im Durchschnitt der letzten 10-15 Jahre liegt sowie regelmäßig und ansteigend ist.

Der Aktienkurs sollte nicht kontinuierlich sinken, und alle fundamentalen Faktoren müssen gründlich überprüft werden, um sicherzustellen, dass das Geschäft des Unternehmens solide ist. Das Unternehmen muss seine Gewinne idealerweise für Wachstum einsetzen. Erst nach Ausschöpfung aller Wachstumschancen sollte die Entscheidung zur Dividendenzahlung getroffen werden.

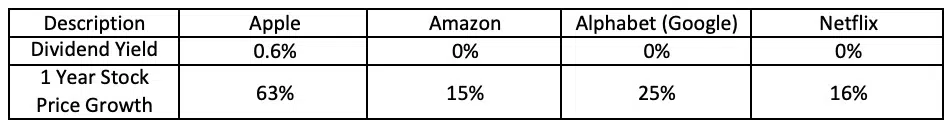

Wachstumsstarke Sektoren wie Technologie oder Pharma sollten idealerweise keine Dividenden zahlen. Unternehmen mit einer hohen Dividendenrendite in diesen Sektoren sind riskant und dürfen nicht mit der langen Stange angefasst werden. Strukturieren Sie ein Aktienportfolio mit einem bestimmten Verhältnis von Wachstumsunternehmen zu Dividenden zahlenden Unternehmen und erhöhen Sie die Gewichtung von Dividenden zahlenden Unternehmen, wenn Sie älter werden.

Zusammenfassung:

Die Dividendenrendite ist ein guter Indikator für Größe, Qualität und Stärke des Unternehmens, wenn es im Kontext seiner Branche bewertet wird. Es ist eine gute Vorauswahl sowie ein Filtermechanismus je nach Investitionsbedarf und -horizont.

Für diejenigen, die ein regelmäßiges Einkommen erzielen und gleichzeitig ihr Anlageportfolio über den Fluten der Inflation halten möchten, sind Unternehmen mit Dividendenrendite eine gute Wahl. Es gibt Nachteile, aber sie alle drehen sich um fehlerhafte Daten und Berechnungen sowie mathematische Anomalien.

Dennoch lohnt es sich, tief in die Gründe für die hohen oder fehlenden Dividendenrenditen einzutauchen. Denken Sie immer daran, dass keine einzelne Kennzahl der heilige Gral der Anlageauswahl ist. Man muss neben der Dividendenrendite einen Konsens über verschiedene Finanzkennzahlen wie P/E, P/B und ROE usw. aufbauen, um zu einer Anlageentscheidung zu gelangen. Alternativ treten Sie unserer Premium-Mitgliedschaft bei und wir erledigen all diese Arbeit für Sie und stellen Ihnen verschiedene faire Werte direkt auf Ihrem eigenen Premium-Dashboard zur Verfügung.

Unternehmen mit Dividendenrenditen werden auf der Grundlage des Risikoprofils und des Alters des Anlegers in die engere Wahl gezogen. Ein junger Investor hält sehr wenige Dividenden zahlende Unternehmen, anstatt sich auf die wachstumsstarken Unternehmen zu konzentrieren, die ihre gesamten Gewinne in weiteres Wachstum umleiten.

Ein Investor in seinen 50ern, der sich dem Ruhestand nähert, wird den Großteil seines Aktienportfolios in Dividenden zahlenden Unternehmen halten, da dies das Portfolio stabilisiert und gleichzeitig Wachstum sicherstellt. Dieser Übergang muss während der Investitionsreise des Investors schrittweise erfolgen. Die Idee besteht darin, sich auf Sektoren als Ganzes zu konzentrieren und gleichzeitig hohe Dividendenrenditen auszuwählen, da Unternehmen in solchen Sektoren in der Regel einen monopolistischen oder duopolistischen Geschäftscharakter haben.

Sobald der Sektor hervorgehoben wurde, können andere Finanzkennzahlen verglichen werden, um die relativ am meisten unterbewerteten Aktien zu finden und in diese aus dem aufgebauten Konsens zu investieren.

Aktien mit hoher Dividendenrendite jetzt finden!

100% Zufriedenheit. 0% Risiko. Immer kündbar.